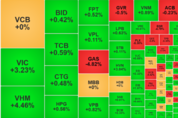

VN 지수는 관세 변동으로 인한 강한 조정 기간에도 불구하고 상반기에 110포인트(8.6%) 상승했다. 호세(HoSE:호찌민시 증권거래소) 지수는 6월 마지막 거래를 1,376포인트로 마감하며 전월 대비 3.3%, 연초 대비 8.6% 상승했다. 이는 2022년 4월 이후 가장 높은 가격이다. 지난 6개월 동안 주식 시장은 4월 초 도널드 트럼프 미국 대통령의 상호 관세 발표로 인해 급격하게 조정을 받았다. 이러한 하락세로 VN 지수는 17% 하락하여 1,100포인트를 돌파했고, 많은 증권사는 올해 성장률 전망을 하향 조정했다. 이후 정부의 관세 영향 최소화 조치 덕분에 시장은 강세를 회복했다. 최종 협상 결과는 아직 발표되지 않았지만, 많은 증권사들은 VN 지수가 계속해서 상승세를 유지할 것으로 예상한다. 미래에셋베트남 분석그룹은 VN 지수가 곧 1,400포인트를 돌파할 것으로 전망하며, 비엣캡(Vietcap)은 연말에 1,420포인트에 이를 것으로 예상한다. 6월 마지막 거래일에는 시장에 긍정적인 신호들이 많이 나타났다. VN 지수는 상승 코드 수가 하락 코드 수의 두 배인 216개와 92개를 기록하며 2거래일 연속 상승세를 이어갔다. 대형주 바스켓 또한

전문가에 따르면, 계절적 외화 수요와 경제 성장 약화에 대한 기대감으로 인해 연초 이후 달러 지수가 급격히 하락했음에도 불구하고 동은 거의 3% 하락했다. 동은 4월 30일 이후 아시아 통화 중 가장 실적이 저조한 통화 중 하나이지만, 올해 2분기에는 전반적으로 회복세를 보였다. 분기 초 이후 2.7% 이상 가치가 하락하여 한때 달러당 약 26,300동으로 사상 최저치를 기록하기도 했다. 신한증권 베트남법인(SSV) 부이티타오리 분석 담당 이사는 국내 달러 가격과 국제 시장에서의 반대 추세를 설명하면서, 관세 발효일 이전에 수출입 수요가 갑자기 증가했기 때문에 최근 국내 달러 수요가 증가했다고 평가했다. 이러한 가정은 첫 5개월 동안 수출 성장률이 14%, 수입 성장률이 17.5%로 급등한 점을 고려할 때 타당하다. 이러한 수요는 다소 계절적인 요인이다. 따라서 달러 지수를 기준으로 향후 국내 환율이 약세를 보일 것으로 예상한다. 통계에 따르면, 국가 재무부는 연초 이후 약 19억달러치를 매입했다. Dragon Capital Securities(VDSC) 분석팀은 재무부의 지속적인 달러 매입으로 인해 시스템의 외화 보유량이 연초 대비 크게 감소하여 6월 중순

주요 종목들의 약진으로 VN 지수는 6포인트 가까이 상승하며 3년 만에 최고치를 경신했지만, 시장 유입 현금 흐름은 저조했다. 증시는 ATO(매도호가장거래) 이후 1,370포인트를 재테스트하며 다소 긍정적으로 출발했지만, 실패했다. 오전 10시 이후 매도 압력이 지속되면서 HoSE 지수는 기준선 아래로 떨어졌지만, 폭은 크지 않았다. MSN(매도호가장거래)의 상승세로 오전 장 마감 시점에 빨간색은 완전히 사라졌다. 종합지수는 오후 내내 기준선보다 상승했다. 광범위한 매수 압력으로 시장은 때때로 8포인트 가까이 상승했다. ATC(매도호가장거래) 장 초반 소폭 조정을 보이며 VN 지수는 1,371포인트를 돌파하며 전날 대비 6포인트 가까이 상승 마감했다. 증시는 3년 만에 최고치를 기록했다. 시장은 변동성이 지속되며, 상승 종목과 하락 종목 수는 각각 163개와 138개 였다. 종합 지수는 우량주 중심으로 상승했다. 마산그룹의 MSN이 VN 지수에 가장 큰 기여를 했다. MSN은 6.7% 상승한 주당 76,800동을 기록했으며, 유동성은 1조 560억 동을 넘어 전체 시장에서 2위를 차지했다. 장중 MSN은 거의 상한가에 도달했다. 또한, VHM, VNM, BI

국회의 요구에 따라 암호화폐 시장은 시범 운영의 법적 틀을 조속히 마련해야 한다. 이 내용은 6월 27일 통과된 제9차 국회 결의안에 명시되었다. 산업법에 따르면 디지털 자산 기술은 생성, 발행, 저장 및 이전 과정에서 암호화 기술 또는 기타 디지털 기술을 사용하여 인증하는 디지털 자산의 한 유형이다. 현재 거래 참여 시 자산 관리, 소유권 이전, 그리고 디지털 자산 관련 활동 시 납세 의무 등의 법적 틀은 마련되지 않았다. 재무부는 중앙은행과 협력하여 관련 연구 및 개발을 진행하고 있다. 국회는 질의 결의안을 통해 암호화폐 시장 시범 운영을 위한 완전한 법적 틀을 조속히 마련해 줄 것을 요청했다. 베트남 블록체인 협회(VBA)는 분석 회사 체이널리시스(Chainalysis)의 데이터를 인용하여 2023년부터 2024년까지 블록체인 시장에서 베트남으로 유입된 자본이 1천 50억 달러가 넘고, 2023년에는 약 12억 달러의 이익을 냈다고 밝혔다. 트리플-A 결제 게이트웨이(TPG)의 데이터에 따르면, 베트남은 1천 700만 명 이상이 암호화폐 자산을 보유하며, 이는 세계 7위다. 베트남의 평균 암호화폐 보유율은 약 17%로, 세계 평균인 6.5%보다 훨씬 높

2025년 5월 말 기준 신한은행의 개인 고객 대출 잔액은 주택 담보 대출, 자동차 담보 대출, 소비자 대출 등 3대 주요 서비스에서 28억 달러에 달할 것으로 예상되며, 기업 고객 대출 잔액은 21억 달러를 넘어설 것으로 예상된다. 이는 2024년 같은 기간 대비 약 26% 증가한 수치다. 신한베트남은행(https://shinhan.com.vn/en)의 최근 자료에 따르면 2024년 순이익은 1억 8,760만 달러, 총자산은 84억 700만 달러, 총 대출 잔액은 52억 2,800만 달러(개인 28억 3,800만 달러, 기업 21억 9,900만 달러)에 이를 것으로 예상된다. 또한, 신한베트남은행은 48억 7,000만 달러를 조달했는데, 여기에는 납입액 22억 5,800만 달러, 저축액 26억 1,200만 달러이다. 신용 성장률은 18.74%, 부실채권비율(CAR)은 21.25%, 고정이하여신비율(NPL)은 0.47%를 기록했다. 2025년 5월 말 기준, 신한베트남은행의 개인 대출 잔액은 28억 달러에 달했으며, 주요 상품은 주택 담보 대출, 자동차 담보 대출, 소비자 대출이다. "4월부터 현재까지 35세 미만 고객에게 50건의 주택담보대출 신청으로 86

VN 지수는 오늘 호아팟 주식에 1조 동 이상의 현금 흐름이 배당금 지급일 전에 유입되면서 큰 폭의 하락을 피했다. 호아팟 그룹(HPG) 주가는 기준가 대비 0.7% 상승한 27,200동으로 마감하며 지수에 가장 긍정적인 영향을 미치는 종목 순위 4위를 차지했다. HPG는 한때 관세 변동으로 조정되기 전 가격대인 27,500동에 육박하기도 했다. HPG의 증자는 배당금 지급일 이전에 이루어졌다. 계획에 따르면 주요 철강 회사는 약 12억 8천만 주를 발행하여 20%의 배당률로 배당금을 지급할 예정이다. 발행 후 정관 자본금은 76조7,500억동 이상으로 증가할 것이다. HPG는 호치민시 증권거래소에서 3,860만 주가 거래되어 유동성 1위를 차지했으며, 이는 1조 500억 동(VND)에 해당한다. 이는 지난 반달 동안 이 코드에서 가장 높은 매칭 주문량이다. 수요는 주로 외국인 투자자들에게서 나왔으며, 이는 800만 주 이상의 순매수량에서 드러났다. HPG는 VN 지수에 0.3포인트 기여하며 중소형주의 강한 매도 압력에도 불구하고 지수가 기준 수준을 유지하는 데 기여했다. 지수는 1,367포인트 근처에서 거래를 마감하며 중요한 심리적 저항선인 1,370포인트

주식은 계속해서 1,370포인트대를 테스트했지만 성공하지 못했고, 외국인 투자자는 FPT, HPT, STB를 중심으로 순매도로 돌아섰다. 지난 두 세션에서 주식이 올해 최고치를 기록하며 외국인 투자자는 수천억 동을 순매수했지만 오늘은 약 2710억 동을 순매도했다. 외국인 주식의 매도세는 늦은 오전 세션 내내 계속되었다. 이들은 FPT, HPG, STB에서 순매도로 돌아섰다. FPT 1670억 동 이상 매도했고, 호아팟 1390억 동 이상, 사콤뱅크는 1030억 동 이상 매도했다. 그러나 겔렉스 그룹의 GEX을 2,500억 동 이상 순매수로 오늘 외국인 투자자의 순매도 금액은 감소했다. VN 지수는 1,370포인트라는 새로운 고점을 돌파하지 못했다. 오전 중반까지 지수 차트는 녹색을 유지하며 ATO(주가상승장) 거래에서 고점을 돌파했다. 그러나 오전 10시 이후 시장은 기준선 아래로 빠르게 하락하여 장 마감 시점까지 상태를 유지했다. 전반적으로 주가는 큰 변동 없이 움직였다. 많은 종목에서 매도 압력이 나타났지만, 하락폭은 크지 않았다. 장 마감 시점에는 활발한 매수 자금 흐름이 서서히 나타나 VN 지수는 1포인트 이상 하락한 약 1,366포인트로 마감했다.

호앙이웅, 팜릭, 미스 포토 차점자... 들은 고수익을 노리고 가상화폐 투자에 속아 두 거래소 소유주에게 수만 달러(USD)를 사기당했다. 6월 25일, 가상화폐 거래소 소유주 한후하이(Han Huu Hai, 베트남 스타트업 CEO 헨리 씨로 알려짐)와 쩐레팜 쭝(Tran Le Pham Trung, 에반스 쭝 쩐, ICO 고문, Y-그룹 대표이사로 알려짐) 두 명이 호치민시 인민법원에서 컴퓨터 네트워크, 통신망, 전자적 수단을 이용한 재산 횡령 혐의로 재판을 받았다. 법원에 소환된 피해자 중 쩐티홍웅(Tran Thi Hong Nhung, 일명 호앙이웅)을 비롯한 많은 사람들이 불출석했다. 차점자이자 또 다른 유명인사인 팜티릭(Pham Thi Lich, 일명 팜릭)은 수사 기간 동안 경찰에 출석하지 않았다. 재판 과정에서 변호인 중 한 명은 아직 기소장을 받지 못했다고 밝혔다. 법원 판사단은 협의 후 재판을 7월 10일로 연기하기로 결정했다. 기소장에 따르면, 하이는 2018년경 가상 화폐 거래소에 함께 투자하면서 쭝을 만났다. 2021년 4월까지 두 사람은 누구나 참여할 수 있는 온라인 게임 포털을 구축하는 계획을 논의했다. 하이는 빈(영국 거주, 배경 불명

빈그룹과 빈홈즈 주가가 상승세를 이어가며 VN 지수는 1,367포인트에 육박하며 2022년 4월 말 이후 최고치를 경신했다. 호찌민시 증권거래소를 대표하는 VN 지수는 5월 초부터 3년 만의 최고치를 연이어 경신했다. 어제 1,358포인트까지 상승하며 새로운 최고치를 경신하기도 했다. 하지만 많은 분석 기관들은 투자자들의 기대감이 이러한 추세를 멈추지 않고 있다고 분석한다. 단기적으로 1,360~1,370포인트의 가격대를 돌파하여 새로운 최고치를 경신하는 것은 어렵지 않다. 오늘 VN 지수는 중동 전쟁 완화로 인한 세계 유가 조정으로 석유 및 가스 관련주들이 급락했음에도 불구하고 개장 직후 큰 폭의 상승세를 보였다. 지수는 한때 13포인트 상승하며 1,370포인트를 돌파했다. 이후 상승폭은 좁아졌지만, 세션이 끝날 무렵에는 여전히 기준선에서 8포인트 이상 상승한 1,367포인트로 마감했다. 빈그룹(Vingroup) 주식은 VN 지수에 6포인트를 기여하며 여전히 주요 동력으로 작용했다. VIC와 VHM은 기준가 대비 각각 3.2%와 4.5% 상승하여 95,800동과 77,300동을 기록했다. 그룹의 나머지 두 주식인 VRE와 VPL도 상승했지만, 그 폭은 1%

오늘 아침 은행들은 달러 가격을 상한가인 26,310동으로 인상했는데, 이는 연초 대비 2.9% 상승한 것이다. 6월 24일 오전, 중앙은행은 중앙은행 환율을 25,058동으로 발표했는데, 이는 어제 대비 30동 상승한 것이다. 중앙은행 환율 대비 5%의 마진을 적용하여 시중은행들은 23,805동에서 26,310동 범위 내에서 달러를 매매할 수 있다. 이에 따라 오늘 은행들은 달러가격을 상한가와 동시에 역대 최고치로 인상했다. 비엣콤뱅크는 달러 매입 및 매도 가격을 25,980동에서 26,310동으로 인상했는데, 이는 어제 대비 30동 이상 상승한 것이다. 비엣틴은행(Vietinbank)은 달러 환율이 25,995~26,305동으로, 수출입은행(Eximbank)에서는 25,950~26,310동으로 상승했다. 연초 대비 공식 시장 달러 환율은 약 760동, 2.9% 이상 상승했다. 현재 은행의 달러 환율은 자유시장 달러 환율과 거의 비슷한 수준이다. 외환시장에서는 달러당 26,320~26,420동 수준에서 매매가 이루어지고 있다. 오늘 아침 국내 금 가격은 횡보세를 이어가며 1냥(tael)당 1억2천만동 선에서 거래되었다. 오늘 아침 사이공 주얼리 컴퍼니(SJ